राज्यसभा ने 3 August, 2016 को GST Bill निर्विरोध पारित कर दिया. यह बिल लोकसभा द्वारा पहले ही पारित किया जा चुका है. इस प्रकार इस बिल को दोनों सदनों की मंजूरी मिल चुकी है. इसे एक एतिहासिक घटना बताया जा रह है. Economists का कहना है कि 1947 के बाद से यह भारत का आर्थिक सुधार (economic reform) का कदम है. 19/10/2016 को GST Council की तीसरी बैठक हुई. इसमें GST के लिए दर (rate) का निर्धारण करने पर विचार हुआ. इसमें केंद्र सरकार के वित्त मंत्री एवं विभिन्न राज्यों के प्रतिनिधि सम्मिलित हुए. बैठक में GST rate पर कोई अंतिम निर्णय नहीं हो पाया. अधिकांश राज्यों को demerit goods पर अतिरिक्त cess लगाने को लेकर आपत्ति थी. अब यह बैठक पुनः 3-4 नवम्बर, 2016 को होगी जिसमें GST की कर संरचना पर अंतिम निर्णय लिया जाएगा.

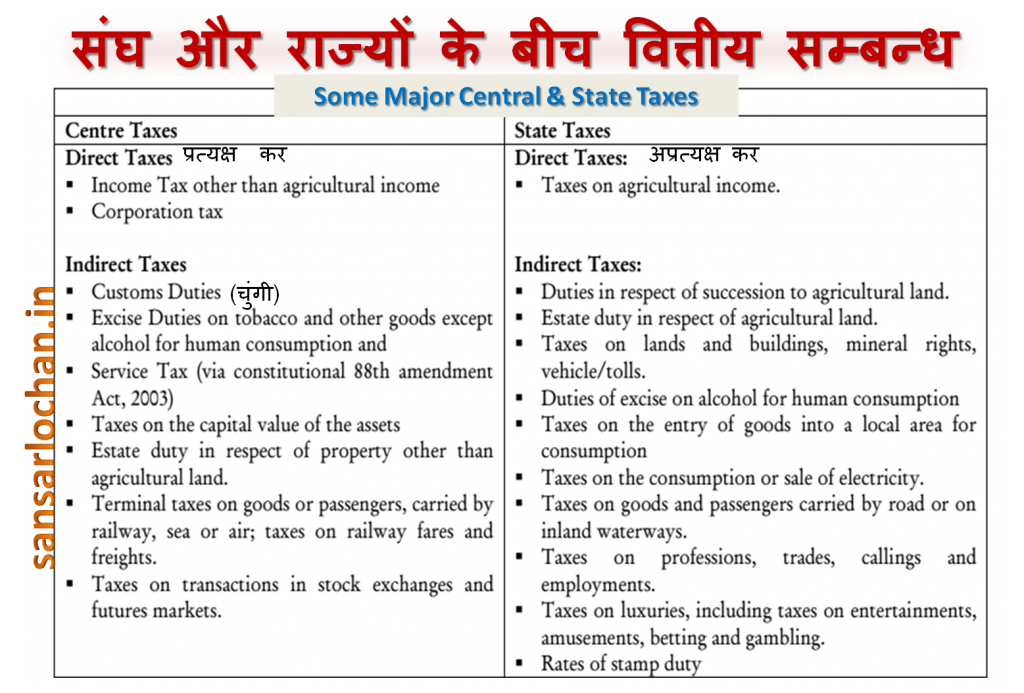

GST (Good and Services Tax) को समझने के लिए पहले हमें पहले भारत के tax structure को समझना होगा. आइए सर्वप्रथम भारत के टैक्स स्ट्रक्चर को समझते हैं.

भारतीय संविधान ने Taxation Power को दो हिस्सों में बाँटा है-

i) Central Government’s Tax Power

ii) State Government’s Tax Power

कर शीर्षों के आबंटन का महत्त्वपूर्ण सिद्धांत

- वे टैक्स जो अंतर्राज्यीय महत्त्व के हैं —->>> केन्द्रीय टैक्स के अन्दर आयेंगे.

- वे टैक्स जो स्थान-विशेष से सम्बंधित हैं और स्थानीय खपत के लिए हैं—->>> राज्य टैक्स के अन्दर आयेंगे.

इस current tax arrangement में कहाँ त्रुटि है?

इस tax arrangement में कई तरह की दिक्कतें आती हैं. जैसे हम दुकान में जाकर लैपटॉप लेने जाते हैं. हम जानते हैं कि लैपटॉप का उत्पादन किसी फैक्ट्री में हुआ होगा. इसलिए केन्द्रीय सरकार उसके उत्पादन के समय ही कंपनी के मालिक से tax वसूल लेती है. फिर वह लैपटॉप उस दुकान तक पहुँचता है जहाँ अभी मैं खड़ा हूँ. इस stage पर आकर अब राज्य सरकार उस लैपटॉप पर VAT लगा देती है. अंततः: लैपटॉप खरीदते समय मुझे central government और state government दोनों के द्वारा लगाए गए taxes का वहन करना पड़ता है. आइए इसे एक example से समझते हैं:-

दया ने मुंबई  में जितने घर के दरवाज़े तोड़े हैं…उन घरों में वह दरवाज़ा लगवाना चाहता है. उसे अफ़सोस और आत्मग्लानि है इसलिए उसने ऐसा कार्य करने की ठानी है. उसने असम से लकडियाँ मंगवाने का सोचा.

में जितने घर के दरवाज़े तोड़े हैं…उन घरों में वह दरवाज़ा लगवाना चाहता है. उसे अफ़सोस और आत्मग्लानि है इसलिए उसने ऐसा कार्य करने की ठानी है. उसने असम से लकडियाँ मंगवाने का सोचा.

राज्य के border के अन्दर राज्य का अपना tax structure होता है. बाहर के राज्यों से आ रहे goods को वे as an import देखती हैं. यदि दया दरवाजे की लकड़ी असम से महाराष्ट्र import कर के लाया है तो दया को निम्नलिखित taxes का वहन करना पड़ेगा:—>

a) लकड़ियाँ जहाँ काटी जा रही हैं (saw mill) वह पहले से Central और State टैक्स दे चुका है. इसलिए दया को भी इन दोनों taxes का वहन करना पड़ेगा.

b) जब दया दरवाज़ा महारा ष्ट्र लेकर आया तो महाराष्ट्र सरकार ने चुंगी वसूल कर ली. इस तरह दया ने तीन taxes का वहन किया:—>> उत्पाद शुल्क, राज्य कर और चुंगी.

ष्ट्र लेकर आया तो महाराष्ट्र सरकार ने चुंगी वसूल कर ली. इस तरह दया ने तीन taxes का वहन किया:—>> उत्पाद शुल्क, राज्य कर और चुंगी.

c) यदि दया जरुरत से ज्यादा लकड़ी ले आया और वह उसे local market में बेचना चाहे तो उसमें भी राज्य सरकार टैक्स लगायेगी.

d) यदि राज्य से बाहर लकड़ियों को बेचना चाहे तो फिर से टैक्स.

भारत भले ही राजनैतिक रूप से एक देश है पर आर्थिक रूप से बहुत बिखरा हुआ है. राज्य की सीमा के बाहर वाणिज्य करने पर तरह-तरह के taxes लिए जाते हैं. फलस्वरूप, हर वस्तु का मूल्य बढ़ जाता है और अंततः भारत के अन्दर कोई भारतीय यदि व्यवसाय करता है तो उसमें पेचीदगी आ जाती है. चाहे वो खुद उत्पादक हो या रिटेलर हो या हम जैसे खरीदने वाले हों. सबसे अधिक भुक्तभोगी हम जैसे consumer होते हैं जिनको सभी taxes including VAT भी देना पड़ता है.

इन double/triple taxation को दूर करने के लिए ही GST लाया गया है. अब बहुत से टैक्स खत्म हो जाएँगे और उनके बदले मात्र एक tax GST रह जायेगा.

किन Taxes को GST के द्वारा ख़त्म (subsumed) कर दिया जायेगा?

| Central Taxes जिन्हें ख़त्म कर दिया जायेगा | State Taxes जिन्हें ख़त्म कर दिया जायेगा |

|---|---|

| Central Excise duty (CENVAT) | State VAT / Sales Tax |

| Additional duties of excise | Central Sales Tax |

| Excise duty levied under Medicinal & Toiletries Preparation Act | Purchase Tax |

| Additional duties of customs (CVD & SAD) | Entertainment Tax (not levied by the local bodies) |

| Service Tax | Luxury Tax |

| Surcharges & Cess | Entry Tax ( All forms) |

| Taxes on lottery, betting & gambling | |

| Surcharges & Cess |

GST के लाभ/ Benefits of GST

- कई taxes के जंजाल से छुट्टी.

- एक ही tax रहने से इसे लेने और देने वाले दोनों को आसानी.

- तरह-तरह के tax होने से तरह-तरह की बैमानियाँ होतीं थीं जो अब नहीं होंगी या घट जायेंगी.

- तरह-तरह टैक्स के बदले एक टैक्स होने से सरकार को कर प्रवंचन (tax evasion) पर लगाम रखने की सुविधा होगी अर्थात् Black money/काले धन पर नकेल कसी जाएगी.

- पूरे भारत में एक ही tax होने से देश भर में वस्तुओं और सेवाओं के दाम एक ही रहेंगे, उनमें आजकल की तरह अंतर नहीं होगा.

- निर्माता को अब एक ही टैक्स भरना होगा जिससे वस्तु और सेवा के दाम गिर सकते हैं. पूरा भारत अब एक विशाल बाजार हो जायेगा जिससे देश के व्यापारियों और विदेशी व्यवसायियों को आसानी हो जाएगी.

- GST से भारत के अन्दर विभिन्न राज्यों के बीच व्यवसाय सरल होगा तथा उसका खर्च बहुत घट जायेगा क्योंकि एक तो चुंगी नहीं देनी होगी और दूजे परिवहन का खर्चा (transportation cost) इसलिए कम हो जाएगा कि अब trucks को अलग-अलग चुंगी (octroi) स्टेशनों पर रुकना नहीं पड़ेगा.

- सामान ढोने वाले trucks की आवाजाहि निर्बाध होने से देश के खनिज तेल का खर्च बचेगा.

- अनुमान है कि GST लागू होने के बाद भारत की GDP में 1 से 2% वृद्धि हो जाएगी.

GST की दर क्या होगी? Taxation rate under GST

- GST की दर का निर्धारण अभी नहीं हुआ है.

- यह काम संसद द्वारा भविष्य में किया जायेगा.

- सरकार ने 17% GST Tax का प्रावधान करने का प्रस्ताव दिया है. जिसका विरोध एक विपक्षी दल कर रहा है है जो 18% दर की माँग कर रहा है.

- अंत में कौन-सी दर निर्धारित होगी यह अभी भविष्य के गर्भ में है.

GST लागू होने की तिथि

- केंद्र सरकार का प्रयास है कि GST को अगले वित्तीय वर्ष से अर्थात् 1-4-2017 से लागू कर दिया जाए.

- GST लागू करने के लिए संविधान में संशोधन (amendment in constitution) करना होगा और इस संशोधन पर 50% राज्य विधान मंडलों (legislature) से स्वीकृति ली जानी है. इसमें समय लग सकता है.